Publicidade

A General Electric já não é mais a mesma empresa que eternizou Jack Welch nas escolas de negócios.

A companhia que, durante a gestão de seu mais festejado CEO, chegou a ser a empresa mais valiosa do mundo, gerou US$ 80 bilhões de receitas anuais em 2020, patamar bem diferente dos US$ 180 bilhões de 2008.

Nossa confiança na companhia deriva da metamorfose pela qual a GE vem passando desde outubro de 2018, sob o comando de Larry Culp.

Continua depois da publicidade

O americano de 58 anos é o primeiro outsider a liderar a gigante industrial em 126 anos. Culp fez sua carreira no conglomerado industrial de alta tecnologia Danaher entre 1990 e 2015, ocupando o cargo de CEO entre 2001 e março de 2015, quando saiu após montar um cuidadoso plano de transição.

Sob sua liderança, a Danaher viu sua receita aumentar cerca de 400%, seu lucro operacional se multiplicar por quase seis vezes e o valor de mercado passar de cerca de US$ 8 bilhões para US$ 60 bilhões.

Nesse mesmo período, a GE passou por dificuldades sob o comando do CEO Jeff Immelt, que assumiu também em 2001 e lá permaneceu até agosto de 2017, quando entregou o posto para John Flannery, que ficou apenas até outubro de 2018.

Continua depois da publicidade

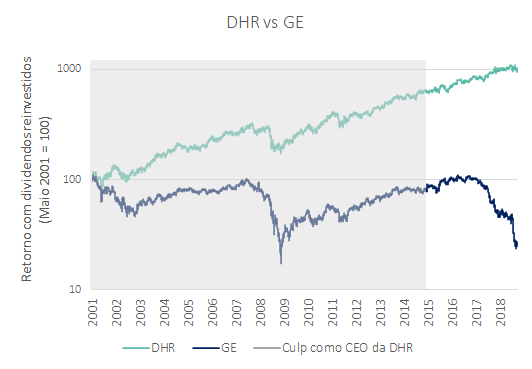

Além da performance dos negócios da Danaher sob Culp terem sido muito superiores àqueles da GE sob Immelt e Flannery, a diferença do retorno para os acionistas é chocante.

No gráfico a seguir, assumimos maio de 2001 como data inicial, calculamos o retorno das ações assumindo reinvestimento dos dividendos, e marcamos com sombreado a gestão de Culp.

O que o executivo fez na Danaher é o que se propõe a fazer na GE: implementar uma cultura corporativa obsessivamente focada em custos, produtividade e resultados por meio do princípio de gestão chamado “lean management”.

Continua depois da publicidade

Trata-se de um conjunto de princípios e ferramentas empregados com um único objetivo: melhoria contínua.

Segundo ele, lean não consiste apenas em ferramentas e sim em “uma forma de ser”. Todos os executivos e funcionários são treinados nos seus pilares e são incentivados a eliminar desperdícios e inovar processos para otimizá-los, desde o chão de fábrica até as decisões de M&A.

Tão importante quanto ser uma filosofia bem sucedida é ter um executivo absolutamente comprometido com sua implantação em nível cultural, e que não hesite em fazer as mudanças necessárias para que isso ocorra, do chão de fábrica ao board – que teve o número de membros reduzido de 18 para 12 e só conta com cinco nomes da era pré-Culp.

Continua depois da publicidade

Foi a partir do lean que a Danaher conseguiu executar aquilo que vislumbramos para o futuro da GE: a montagem de um portfólio mais focado, com operações mais eficientes e negócios mais rentáveis.

Antes disso, no entanto, Culp precisou arrumar a casa. Essa primeira etapa consistia, majoritariamente, em controlar o nível de endividamento da empresa e dedicar tempo e recursos para lidar com seus segmentos mais problemáticos – GE Capital e Power – e sair de setores menos relevantes como locomotivas e água.

Para reduzir os problemas da GE Capital e das obrigações a descoberto dos fundos de pensão e a alavancagem da companhia, ele implementou uma série de medidas de corte de custos, incluindo o gradual encerramento da divisão GE Capital e a venda parcial no negócio do financiamento de aeronaves para a Aercap.

Continua depois da publicidade

Tudo isto sempre apoiado pelas ferramentas do lean, incluindo uma redução do número de funcionários de 283 mil para 174 mil.

Mas apenas isso não resolveria a questão, seria necessário vender ativos também. Em fevereiro de 2019, a GE vendeu seu negócio de BioPharma (parte da divisão de Healthcare) para a Danaher por US$ 21 bilhões em cash e US$ 400 milhões em pension liabilities.

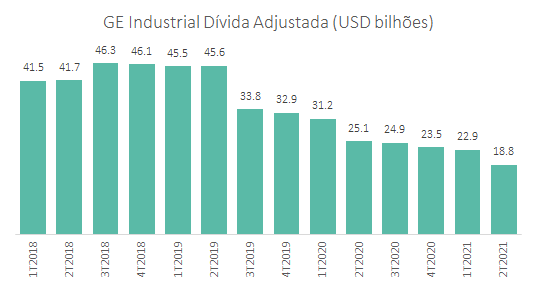

Esse movimento foi uma verdadeira injeção de liquidez num momento crucial. Como ilustra o gráfico a seguir, a companhia segue no esforço de se desalavancar[1]:

Outra prioridade era resgatar o segmento de Power, que vinha enfrentando problemas desde a compra dos ativos da multinacional francesa Alstom por US$ 10,6 bilhões.

A intenção da aquisição foi expandir a presença global da GE no segmento. Mas, em retrospectiva, fica claro que a companhia pagou caro demais no acordo.

Segundo estudo do IEEFA (Institute for Energy Economics and Financial Analysis), o erro crucial foi não ter previsto a redução do custo de energia renovável que veio como consequência de uma transição energética que pegou a GE de surpresa e que, na prática, reduziu muito o valor dos ativos da Alstom.

No último trimestre de John Flannery no comando da empresa, a receita desse segmento caiu 19%, o lucro caiu 58% e as encomendas de novos equipamentos diminuíram 26%.

Além disso, nos dias finais de sua gestão, a GE anunciou que sofreria perdas por impairment de US$ 23 bilhões. Fontes próximas à empresa afirmam que essa quantia é majoritariamente relacionada aos ativos vindos da Alstom.

O resgate dessa divisão começou pela redução da mão-de-obra e se estendeu para os outros custos e o fim das perdas ocasionadas pela Alstom.

Hoje, o objetivo é alcançar a lucratividade da divisão, a despeito dos problemas acima relatados e ainda considerando menor demanda vista nos últimos anos. A solução não é simples nem rápida.

Sabemos, depois de acompanhar a gestão de Culp na Danaher, que o esforço de composição do portfólio é constante e sempre pautado na lucratividade das unidades.

Sabemos também que a execução e a integração bem feita das aquisições é parte fundamental da geração de valor para a companhia e seus acionistas.

Reconhecemos esse mérito na gestão de Culp durante seus 14 anos à frente da Danaher e atribuímos altíssimo valor às possibilidades que isso pode trazer para a GE.

Vale lembrar que, em 2020, a pandemia apresentou mais um problema para a empresa: a drástica redução de viagens aéreas impactou sua principal fonte de lucros e maior geradora de caixa, a GE Aviation.

Com a reabertura das fronteiras, a atividade de seus clientes parece estar sendo retomada e a expectativa é de que o caminho para normalização reajuste os resultados deste segmento.

Hoje, já é possível identificar os primeiros sinais mais evidentes do começo da segunda fase, que consiste nessa montagem de um portfólio mais focado e eficiente.

Em 23 de setembro deste ano, a GE anunciou a compra da BK Medical, uma empresa de visualização cirúrgica, por US$ 1,45 bilhão. A BK cresce a dois dígitos e tem sedes em Boston e Copenhagen.

Sua aquisição fortalece a GE Healthcare, que é hoje ainda muito concentrada em diagnósticos, e sinaliza uma expansão da oferta de equipamentos e serviços de intervenções cirúrgicas. Segmento com alto crescimento, alta rentabilidade e que agora contará com a expertise tecnológica e comercial da GE.

A divisão GE Healthcare gera aproximadamente US$ 17 bilhões em receita anual, excluindo a unidade de BioPharma vendida, com margem operacional por volta de 15%. Essa aquisição fortalece seu portfólio e aponta para a direção da nova GE. Do nosso ponto de vista, Culp está só começando.

[1] O “ajustado” no gráfico diz respeito à exclusão da dívida de GE Capital assumida por GE Industrial, de forma a evitar uma dupla contagem no consolidado.

You must be logged in to post a comment.