Publicidade

O mercado de vestuário esportivo da China é o segundo maior do mundo, atrás apenas dos Estados Unidos¹. Movimenta aproximadamente US$ 50 bilhões por ano e segue em franca expansão, com previsão de 21% de crescimento para o ano de 2021².

Hoje, é parte fundamental da estratégia de crescimento de todas as grandes marcas esportivas do planeta.

No entanto, a região apresenta desafios únicos para empresas ocidentais, até para as gigantes Nike e Adidas, que tiveram de se adaptar ao perfil de consumo diferente, à intervenção governamental e às plataformas digitais exclusivamente chinesas.

Continua depois da publicidade

As duas maiores marcas esportivas do mundo tiveram dificuldade de penetrar este mercado. Enquanto a Nike foi a primeira a chegar à China, nos anos 1980, a Adidas conseguiu aumentar seu market share de forma acelerada entre 2011 e 2015 e se aproximou bastante da empresa americana.

A marca alemã entendeu que não poderia replicar sua estratégia em outros mercados para conquistar o consumidor chinês. Era preciso oferecer um price point mais baixo, de forma mais cuidadosa, para garantir o apelo e a qualidade dos produtos preservando a integridade da marca

Então, a Adidas passou a se posicionar no mercado chinês por meio de sua linha Neo. A Neo é essencialmente uma versão mais barata dos produtos-padrão da Adidas.

Continua depois da publicidade

Com uma estética mais direcionada ao consumidor asiático, um marketing eficiente e preços mais acessíveis, a Neo se provou um grande sucesso, sendo a peça central da estratégia da empresa na China desde 2011.

Concomitantemente, mesmo com a vantagem competitiva de pioneira neste mercado, a Nike apresentou dificuldade em combater a ascensão da Adidas. A insistência em price points mais altos na região, temendo a degradação da marca diante de preços descontados, pode ser considerada a maior culpada.

O resultado foi a ascensão da marca alemã, que conseguiu fechar o gap em relação à líder americana e, em 2013, igualou o market share em 15%³.

Continua depois da publicidade

Desde então, ambas vêm expandindo sua presença na China e a gigante americana segue ampliando sua liderança.

Ao final de 2020, Nike detinha 25,6% do mercado chinês, enquanto a Adidas possuía 17,4%⁴. Esse crescimento em ambos os casos vem sendo impulsionado pelo canal online.

Não surpreende o fato de que, hoje, o crescimento digital é a prioridade de todo o varejo esportivo global. Na China, não é diferente.

Continua depois da publicidade

No mercado em questão, Nike e Adidas vêm, mais uma vez, adotando estratégias diferentes para obter esse crescimento.

A Adidas enfatiza o investimento em promoções via celebridades para provocar engajamento social, especialmente mirando o público jovem.

Notavelmente, em dezembro de 2017, a Neo firmou uma parceria com Jackson Yee, estrela chinesa da boy band TFBoys. A parceria foi um sucesso estrondoso para a marca.

Continua depois da publicidade

Entre dezembro de 2017 e dezembro de 2018, enquanto a Adidas foi responsável por 10% dos posts de marcas esportivas na rede social Weibo – uma das maiores da China e que, em 2018, registrava 445 milhões de usuários mensais ativos⁵–, a parceria gerou impressionantes 80% de engajamento (curtidas, comentários e compartilhamentos).

No mesmo período, a Nike respondeu por 21% dos posts e apenas 5% de engajamento.

Por outro lado, a Nike obteve seu crescimento a partir de investimentos em seu canal omni. A empresa investiu em marketing por meio de seus vários pontos de encontro com o consumidor: loja online, loja física, clubes como o NikePlus WeChat e uma versão localizada do seu app Nike Run Club.

Investiu também em otimização de search no WeChat, JD.com e Tmall, pilares do mercado digital chinês.

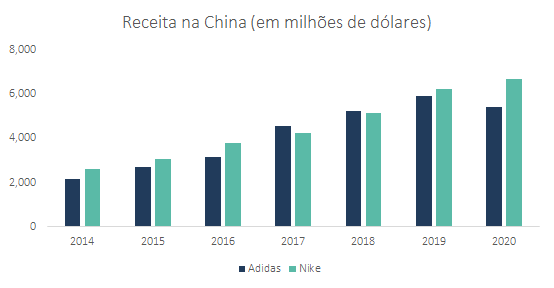

A efetividade de ambas estratégias é notável. O gráfico a seguir ilustra a trajetória de crescimento das vendas nesse mercado.

Contudo, essa trajetória de crescimento está, no momento, sob ameaça.

Em julho de 2020, um relatório do think tank australiano ASPI obteve grande repercussão ao apontar indícios de trabalho forçado do povo uigur, grupo minoritário muçulmano na região de Xinjiang na China, por parte de fábricas chinesas que forneciam para grandes marcas pelo mundo, dentre elas Adidas e Nike.

Diante de demonstrações de repúdio aos abusos por parte de marcas e governos ocidentais, as autoridades chinesas veementemente negaram essas alegações e acusaram esses agentes de difamação contra a China.

Além de negar qualquer vínculo com o fornecedor nomeado no relatório da ASPI⁶, a Adidas faz parte da Better Cotton Initiative (BCI) desde 2010. Trata-se de um grupo que incentiva práticas sustentáveis e éticas na produção de algodão.

Naturalmente, esse grupo se viu no centro da polêmica ao declarar em 2020 que cessaria suas operações em Xinjiang. A Nike também negou envolvimento prévio com o trabalho relatado na região.

Ambas empresas, juntamente com H&M e Uniqlo, por exemplo, declararam de forma pública que não usariam algodão vindo de Xinjiang.

O governo chinês, então, deu início a um boicote às marcas que abandonaram o algodão produzido em Xinjiang.

Como consequência, astros chineses vêm abandonando seus acordos com Nike e Adidas, e as marcas têm cada vez mais entraves no seu contato com consumidores.

No final de março de 2021, Nike e Adidas tiveram seus aplicativos e campanhas de marketing removidos de diversas app stores chinesas, incluindo as dos celulares Huawei e Xiaomi.

Os efeitos do boicote foram sentidos imediatamente. Em abril, as vendas na plataforma Tmall, o maior site B2C da China e subsidiária do grupo Alibaba, em comparação com abril de 2020, caíram 78% para Adidas e 59% para Nike.

Esse boicote teve outras consequências para o mercado local: a ascensão das marcas locais Li Ning e Anta. Neste mesmo período, elas registraram crescimento de vendas, respectivamente, de 92% e 59%.

Anta, segundo dados de 2020, é o terceiro maior player do mercado chinês com 15,4% de market share, enquanto Li Ning é o quarto, com 6,7%.

Enquanto o cenário parece mais confortável para a Nike, a Adidas corre perigo de perder o posto de segundo lugar para Anta, dependendo da duração das restrições impostas.

Essa sequência de acontecimentos evidencia ainda mais o que já sabemos: o poder do governo chinês sobre o padrão de consumo de sua população.

O boom vivido pelas marcas esportivas em anos recentes foi impulsionado pelo governo por meio de uma abertura maior de seu mercado a marcas estrangeiras. Como visto, esse privilégio pode ser também revogado à discrição deste mesmo governo com efeitos significativos para seus alvos.

Não temos como saber qual será a extensão dos danos causados por esse boicote ou quão duradouras serão as medidas impostas pelo governo chinês, mas já podemos constatar uma mudança na dinâmica competitiva no mercado esportivo do país.

A importância do mercado chinês para Nike e Adidas não pode ser subestimada uma vez que representa aproximadamente um quinto das vendas do grupo americano e um quarto das vendas líquidas do grupo alemão.

Questionamos, ainda, se está no interesse do governo manter essas punições por muito tempo.

Do nosso lado, preferimos deixar as previsões macro de lado e dedicar nosso tempo e atenção para acompanhar como Nike e Adidas vão adaptar suas estratégias diante desses desafios.

- Fonte: McKinsey & Company

- Fonte: Euromonitor International.

- Fonte: Euromonitor International, Morgan Stanley

- Fonte: Euromonitor International

- Fonte: Gartner L2.

- Australian Strategic Policy Institute.

You must be logged in to post a comment.