Publicidade

O JPMorgan fez uma forte revisão em diversos setores de sua cobertura, também levando a uma movimentação expressiva para diversas ações da Bolsa.

Em destaque, o banco elevou as ações da Cemig (CMIG4) para equivalente à compra e as ações subiram 1,53%, a R$ 12,61, após avançarem mais de 3% no intraday; enquanto isso, cortou recomendação para Alupar (ALUP11) para neutro. Os ativos caíram 1,20%, a R$ 28,76.

Em outro relatório, o banco elevou Camil (CAML3) para equivalente à compra, com as ações fechando o pregão em alta de 5,81%, a R$ 9,10, no pregão. Já em autopeças, Marcopolo (POMO4) foi mantida como top pick; os ativos chegaram a subir cerca de 2%, mas amenizaram e fecharam em leve alta de 0,32%, a R$ 6,35.

Continua depois da publicidade

Confira as teses para as revisões de recomendações e mais mudanças feitas pelo banco:

Revisões em utilities

Na visão do JPMorgan, as utilities estatais controladas por Minas Gerais estão sendo mal avaliadas pelo mercado. O banco aponta ainda que, enquanto a concessionária de energia elétrica Cemig (CMIG4) apresenta bons resultados, capex de crescimento com retornos atrativos e avaliação atraente, a concessionária de água Copasa (CSMG3) está apresentando menor crescimento, falta de catalisadores orgânicos e um valuation justo.

Com a privatização destas empresas ainda incerta e dependendo de uma agenda política, o banco elevou a recomendação para Cemig de neutro para overweight (exposição acima da média do mercado, equivalente à compra), enquanto passou a ter recomendação neutra para Copasa.

Continua depois da publicidade

O JPMorgan aponta que a Cemig é uma concessionária integrada de energia elétrica que possui

forte projeção de lucros em 2023 com a conclusão da revisão tarifária em maio, ganhos projetados no negócio de geração e transmissão, números bons da Gasmig, continuação de um programa de eficiência, alienações de ativos e melhoria da alocação de capital como catalisadores.

Os analistas do banco veem a Cemig negociando com uma Taxa Interna de Retorno (TIR) implícita de 12,2%, superior à média do segmento de 11,6%, e negociando a 5 vezes o EV/Ebitda (EV = enterprise value, ou valor de mercado + dívida líquida”; Ebitda = lucro antes de juros, impostos, depreciações e amortizações) em 2024-2025.

“Lembramos ainda que o segmento de distribuição da Cemig não fica exposto ao risco de renovação da concessão, ao contrário de outras empresas integradas do setor”, aponta. O banco possui um preço-alvo para CMIG4 de R$ 16 ao fim de 2024, implicando 29% de upside e 42% de retorno total.

Continua depois da publicidade

Sobre a privatização, o banco vê muita incerteza no momento. Os analistas ressaltam que o governador de Minas Gerais, Romeu Zema, quer privatizar empresas estatais e já defendeu no passado abrir mão do controle de algumas, incluindo Cemig e Copasa.

Zema acaba de enviar Proposta de Emenda Constitucional (PEC) à Assembleia do Estado de Minas Gerais (ALMG) para eliminar a necessidade de referendo no caso de privatização no estado, porém o prazo para aprovação é incerto.

A fim de mudar a constituição estadual, 3/5 ou 60% dos deputados estaduais precisam aprovar o projeto. As indicações, segundo reportagens, é que o governo espera terminar as privatizações até 2026.

Continua depois da publicidade

“Também não sabemos neste momento quais empresas seriam privatizadas e qual seria a ordem das alienações. Prevemos uma elevada volatilidade levando em conta os fluxos de notícias, uma vez que este não deverá ser um processo tranquilo, processo semelhante ao de privatização em curso da Sabesp (SBSP3)”, aponta.

Dado que não incluiu a probabilidade de privatização em seus modelos, o JPMorgan vê a Cemig mais atrativa do que a Copasa, apenas por questão de valuation e catalisadores internos. Excluindo a privatização, vê a Copasa sendo negociada a 0,77 vez o EV/RAB (RAB = base de ativos regulatórios), sem grande potencial de valorização. O preço-alvo para a estatal de saneamento mineira é de R$ 18,50, queda de 0,38% frente o fechamento da véspera.

Do lado de geração/transmissão, o banco cortou recomendação de Alupar (ALUP11) de overweight para neutro vendo potencial de valorização limitado, falta de catalisadores positivos materiais e dividendos abaixo da média para uma transmissora. O preço-alvo, por sua vez, foi elevado de R$ 30,50 para R$ 31.

Continua depois da publicidade

O banco aponta que transmissão é atualmente o seu segmento “menos preferido” dentro das concessionárias de energia elétrica devido a avaliações restritas e levando em conta o cenário de crescimento, principalmente dependente de leilões que continuam proporcionando TIRs modestas aos vencedores.

A Alupar segue com a construção de alguns projetos, mas o valor do crescimento inorgânico está se tornando mais desafiador. Mesmo que a companhia ganhe blocos nos próximos leilões de transmissão, o banco não acredita que a criação de valor seria significativa o suficiente para transformar o case.

O banco ressalta que a Alupar fornece TIR implícita mais alta do que os pares como Isa Cteep (TRPL4) e Taesa (TAEE11), ambos com recomendação underweight (exposição abaixo da média do mercado, equivalente à venda), mas está atrás desses pares em termos de rendimento de dividendos, um fator chave para investir em ações de transmissão.

“Ao levar em conta a vantagem limitada, o modesto rendimento de dividendos e a falta de catalisadores positivos, em nossa opinião, acreditamos agora que um rebaixamento da classificação para neutra é mais apropriado”, aponta.

As principais escolhas do banco no setor são as units da Copel (CPLE11) e as ações da Auren

Energia (AURE3). Para Copel, estabelece um preço-alvo para dezembro de 2024 de R$ 60, com 38% de potencial de valorização.

“Há margem para uma nova reclassificação após a privatização e acreditamos que CPLE11 deveria ser negociado de forma semelhante à CPFL Energia CPFE3, como uma empresa de qualidade superior e diversificada. Esperamos que a Copel continue melhorando a eficiência e lucratividade agora que é uma empresa privada, com outros catalisadores positivos incluindo alocação de capital (leilões, fusões e aquisições) e pagamentos de dividendos”, aponta.

Para a Auren Energia, o banco estabeleceu um preço-alvo de R$ 17 para dezembro de 2023 (21,5% upside, 34% retorno total, 10,9% de TIR implícita).

Os nomes “menos preferidos” do banco são AES Brasil (AESB3), Light (LIGT3), Isa Cteep e Taesa (TAEE11), todos com recomendação underweight.

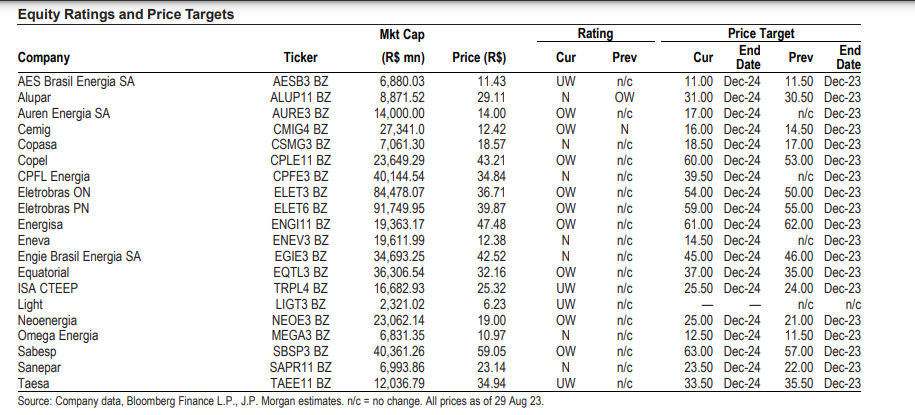

Confira abaixo todas as recomendações do JPMorgan para as utilities:

Camil (CAML3) elevada

O JPMorgan elevou a recomendação de Camil de neutro para overweight por duas razões.

Em primeiro lugar, o aumento dos preços do arroz apoia em 15% o crescimento das receitas. Os analistas da instituição financeira apontam que, historicamente, existe uma correlação significativa entre os preços da Camil o preço do arroz no Brasil.

Esta correlação havia desaparecido recentemente, com uma dissociação apoiada pelos recentes esforços de diversificação do empresa. “No entanto, não acreditamos que esta dissociação seja justificada, dado que o arroz continua sendo o produto mais relevante para a Camil, compondo cerca de 25% do faturamento consolidado”, aponta. Os preços internacionais do arroz têm subido nos últimos meses em meio a preocupações com os impactos do El Niño na produção e à imposição pela Índia de uma proibição de exportação das exportações de arroz branco Indica.

“No geral, a melhoria das expectativas, especialmente em grãos, nos leva a prever um crescimento de receita no segmento de alta rotatividade de 15% ao ano para 2023, atingindo R$ 5,7 bilhões. Além disso, vemos as margens Ebitda [Ebitda sobre receita] neste segmento de negócio atingindo 8% até o final do ano”, avaliam os analistas. Assim, acreditam que o boom dos preços internacionais do arroz deve ser um catalisador positivo para Camil e trazer revisões em alta nas estimativas de consenso.

Já sobre os segmentos de alto crescimento, o banco vê maior visibilidade na recuperação de margem. A ideia geral é que massas, café e biscoitos estejam em 50% da capacidade, podendo haver uma melhora na escala de operações entre 3 e 5 anos.

“Incorporar essas expectativas melhoradas resulta em receita projetada para o segmento de alto crescimento de 32%, para R$ 2,38 bilhões em 2023, e estabilizando em R$ 5 bilhões nos próximos anos. Da mesma forma, prevemos os volumes aumentando 29% em 2023, apoiando a melhoria da margem para níveis de dois dígitos a partir de 2024”, aponta.

O preço-alvo foi elevado de R$ 9 para R$ 11, correspondendo a um potencial de valorização de 28% em relação ao fechamento da véspera.

Marcopolo (POMO4) segue top pick

Apesar de um primeiro semestre desafiador devido à fraca produção automotiva no Brasil tanto em veículos leves quanto pesados, os analistas do JPMorgan destacaram que seguem com visão positiva sobre o segmento de Autopeças, refletindo a recuperação esperada nos volumes durante a segunda metade do ano e uma perspectiva melhor para 2024.

Para os analistas, a produção no mercado interno deverá se beneficiar de: i) taxas de juro mais baixas; e ii) base de comparação “fácil” versus 2023, especialmente para produção de caminhões. Para 2024, acreditamos que a produção de veículos deverá crescer 6% contra 2% em 2023.

A preocupação de curto prazo no setor é o fim dos juros sobre capital próprio (JCP), que teriam um impacto de 4 a 12% nos resultados financeiros de autopeças e não está nos números do JPMorgan.

A ordem de preferência do banco no setor é: Marcopolo (POMO4), Randoncorp (RAPT4), tUPY (TUPY3), Iochpe Maxion (MYPK3) e Metal Leve (LEVE3), refletindo os valuations e crescimento esperado para 2024.

A Marcopolo segue como top pick mesmo com alta de 132% das ações no acumulado do ano, com expectativa positiva sobre o leilão do Caminhos da Escola, forte crescimento de volumes sendo esperado para 2024 e a ação ainda negociada a um múltiplo de 4,7 vezes o EV/Ebitda esperado para 2024, com desconto de 50% sobre a média histórica. O preço-alvo para POMO4 é de R$ 9, ou upside de 42% em relação ao fechamento da véspera.

Os analistas permanecem overweight em Randoncorp, com recuperação esperada nas vendas de caminhões no Brasil nos próximos trimestres e exposição crescente a mercados internacionais. A recomendação é a mesma para Tupy, com recuperação no segmento de caminhões e iniciativas para aumentar a exposição ao segmento de energia e descarbonização, além do foco em produtos de maior valor agregado.

O banco segue neutro em Iochpe Maxion, com upside limitado e com projeções mais baixas do que o consenso para o Ebitda em 2024. Já a recomendação para Metal Leve é underweight, com upside limitado e exposição de 15% do seu faturamento em Argentina.

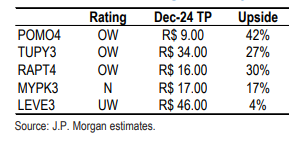

Confira abaixo as recomendações, preços-alvo e potenciais de valorização para as empresas do setor de autopeças:

Rede D’Or (RDOR3): corte no preço-alvo, mas visão segue positiva

O JPMorgan reiterou sua recomendação overweight para ações da Rede D’or (RDOR3), destacando que a empresa continua sendo um dos principais veículos para investir no setor de saúde após os abalos pós-pandemia.

Segundo relatório, a companhia é a líder incontestável no segmento hospitalar, com liderança clara nos maiores mercados do Brasil, ao mesmo tempo em que possui um sólido plano de expansão que deve sustentar uma taxa de crescimento anual composta (CAGR) de 15% a 16% na receita bruta e no Ebitda da divisão hospitalar ao longo de 5 anos, respectivamente.

“Além disso, a aquisição da SulAmérica traz alavancas adicionais para aprimorar a criação de valor para os acionistas, proporcionando maior margem de manobra para a estratégia, ao mesmo tempo em que reduz os riscos do plano de expansão hospitalar”, destacam analistas.

Por outro lado, o JPMorgan optou por reduzir o preço-alvo da ação da Rede D’Or de R$ 42 para R$ 37, devido a uma revisão de estimativas após os resultados do segundo trimestre e um painel com o CEO, Sr. Paulo Moll.

O banco reduziu sua expectativa de abertura de novos leitos para 812 em 2024 (de 1,9 mil) e 1,3 mil em 2025 (de 1,9 mil), concentrando as aberturas a partir de 2026.

Com isso, o JPMorgan cortou sua estimativas de receita bruta em 2% em 2023 e 7% em 2024, o Ebitda em 1%/11% e o lucro por ação em 4%/14%, respectivamente, o que coloca as projeções do banco 6% e 20% abaixo do consenso do lucro por ação. Isso, somado ao aumento do custo de capital próprio, levou a redução do preço-alvo para dezembro de 2024.

Por fim, com a ação negociando a 29 vezes o Preço (P)/Lucro (L) para 2024 e com uma taxa de crescimento anual composta de lucro por ação de 31% ao longo de 5 anos, analistas mantêm visão construtiva com o papel.

You must be logged in to post a comment.